集微咨询:涨价潮提前透支未来市场,部分工艺存过剩疑虑

发布日期:2021-09-26 浏览量:3960

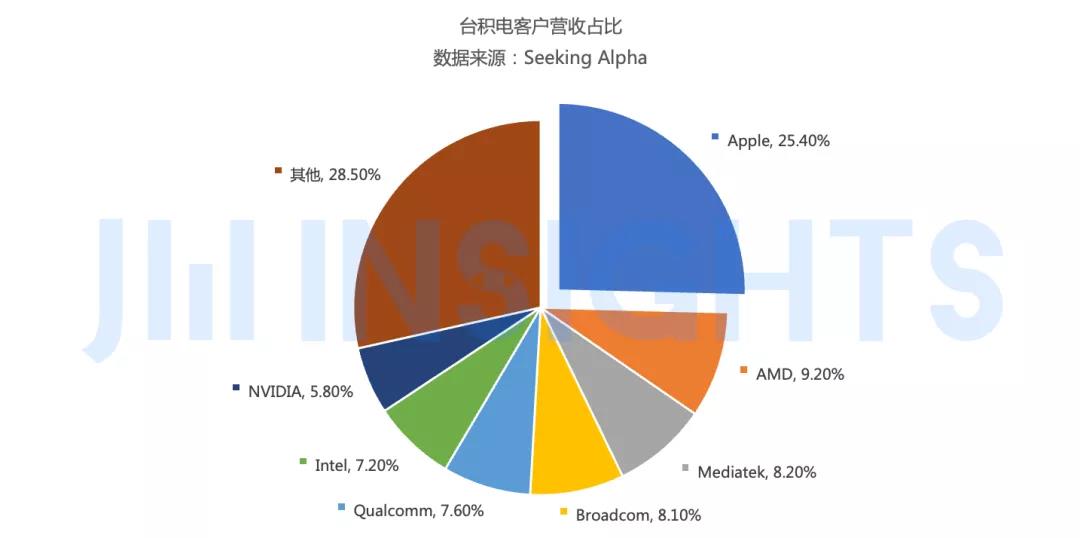

- 7nm为未来市场的分水岭,28nm市场将是台积电等厂商未来的关注重点;- 台积电等厂商涨价将会压缩下游厂商的盈利空间,客户是否买单有待观察;- 需求端的爆发和供给侧结构性短缺正在提前透支未来的半导体市场增长空间,市场增长速度可能放缓;- 2021年的市场需求情况难以预估未来趋势,应当警惕部分节点工序失衡。8月25日,台积电陆续通知客户将全面提高代工价格。而在此之前,联电就已经通知客户,28nm和22nm工艺制程的价格将在9月、11月和2022年1月进行上调。今年1月,联电已经将28nm工艺的晶圆报价提高至2800美元至3000美元之间,22nm工艺的报价提高至2900美元,可以说,此次涨价是联电连续两年提高28nm和22nm工艺制程的价格。与联电不同,台积电在涨价幅度和涵盖的工艺制程上做了更多的区分:7nm以上的制程订单全面涨价20%,7nm以下的先进制程涨价7%到9%。从台积电的涨价通知不难看到,此次涨价以7nm为分水岭,7nm以下的先进制程涨价幅度远低于7nm以上的“落后”制程的涨价幅度。至于为何台积电将7nm当作涨价的分水岭,深究其2020年的财报,则不难发现其中的原因。统计台积电2020年净利润报告,按照制程划分,7nm以下的先进制程在2020年贡献了约42%,7nm以上的制程贡献了58%;而在7nm以上的制程中16nm贡献了17%,28nm贡献了13%。虽然7nm以下的先进制程占台积电净利润占比很高,但是7nm以上的成熟工艺对台积电的净利润贡献作用并不比先进制程小。集微咨询(JW insights)分析2021年台积电客户收入占比中发现,除了苹果贡献了高达25.4%的营收之外,其他客户的营收都没有超过10%,七个大客户贡献的营收之和达到了71.5%。但是从台积电的数据来看,其客户达到了500多家,也就是说剩下的28.5%的营收是由剩下的490多家客户贡献的,其中绝大多数都是7nm以上的成熟工艺制程。

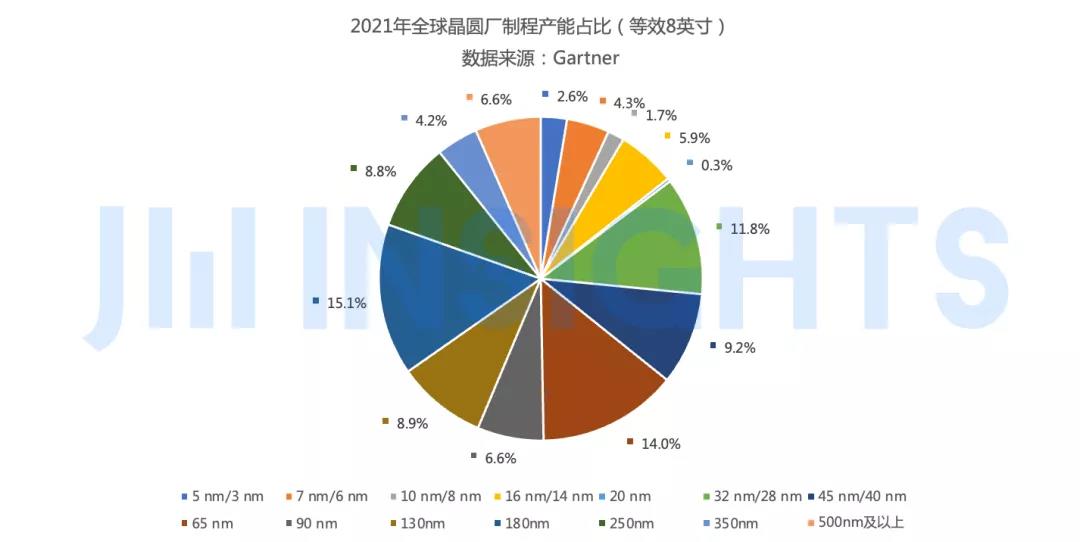

因此,针对于数量庞大,体量较小,又没有话语权的客户而言,台积电大幅度的提高价格,不仅仅是为了适应当前市场的价格,其深层次原因也是有 “割韭菜”的嫌疑。集微咨询(JW insights)认为,7nm以上制程多为中小客户,话语权不高,涨价方面主动权在台积电手中。而7nm以下制程则是苹果等大客户,单一客户体量较大,台积电话语权较弱。因此才会有台积电针对苹果有较低的涨价幅度的传闻。除了台积电,联电之外,包括世界先进,力积电和三星电子在内的厂商都已经通知客户计划将代工价格提高15%至20%,新价格将在未来四到五个月生效。不难看出,除了台积电,三星电子等少数几个先进制程玩家之外,7nm以上制程的玩家都加入了这一波涨价潮,甚至可以说,这一波涨价潮就是从7nm以上制程开始的,7nm以下先进制程只不过是“城门失火殃及池鱼”。不过,从另一个角度而言,当前台积电的价格并不比联电等厂商高。一直以来,台积电的定价是市场的风向标,联电的价格都低于台积电的价格。但是经过多轮的涨价,联电的价格已经高于台积电的价格。同时,由于台积电二十年没有调整过价格,在当前的大的环境和市场趋势的情况下,可以说7nm以上制程的价格,涨价之前的台积电反而是最具性价比的。同时,由于近年来,在疫情的影响下,半导体市场需求强劲,服务器、汽车等领域对于7nm以上制程的需求持续增长,为了实现收入最大化,台积电在股东会的压力下也不得不涨价。此外,不论当前的技术如何,MCU/PMIC等客户的产品朝28nm转移已成为市场的主流趋势,虽然在整体的出货方面并没有太大的变化,但是台积电等厂商开始做相关产品的转移。今年4月,台积电宣布斥资28亿美元扩大南京厂产能,规划在南京厂建置月产4万片的28nm产能,新产能预计2022年下半年开始逐步开出,2023年中达到月产规模目标。除此之外,台积电也计划在台湾地区扩产28nm。不仅仅是台积电,联电早些时候也将今年资本支出从15亿美元提高到23亿美元,其中15%用于扩增8英寸产能,85%用于12英寸厂。12英寸厂中主要以扩增其南科12A厂第5期(P5)的28nm产能为主,P5装机后预计下半年起将陆续增加1万片产能。可以说,7nm以上制程是当前市场的瓶颈,而28nm则是重中之重。之所以出现这种情况,从技术层面来看,28nm可以说是最具“高性价比”的制程技术。IBS的数据显示,28nm节点以下的芯片成本迅速上升。28nm工艺的成本仅为0.629亿美元,到了7nm和5nm,芯片的成本迅速暴增,5nm增至4.76亿美元。从终端产品应用来看,较为成熟的28nm节点主要应用包括中低端手机、平板、机顶盒、路由器等主芯片。可以说,虽然有很多产品从28nm转向了14nm等更加先进的制程,但是也有更多的产品重调回28nm,这一转变的趋势不仅仅符合市场的趋势,也是客户需求所致。集微咨询(JW insights)分析得出,2021年,全球7nm以下先进制程的占比仅为6.9%,32/28nm制程占比11.8%。7nm以下先进制程不仅仅占比相对较少,同时客户也几乎集中在几大厂商,在产品制程转移之前,需求并不会比7nm以上制程要多。其中,28nm等制程由于市场需求的变化,反而增长更加迅猛。

值得注意的是,虽然疫情催生了市场对于服务器,汽车,平板电脑等产品的需求,但也正是因为疫情的原因,使得供应链的物流成本、原材料价格、劳动力价格等都发生了巨大的变化。由于各地随时可能出现的封城情况,导致生产的不确定性与供应链风险极速增大。这也是疫情以来,整个半导体市场价格不断上涨的主要原因。另一方面,疫情发生之后,各国的GDP增长速度都出现了不同程度的大幅下滑。集微咨询(JW insights)分析数据得出,由于疫情的冲击,拉丁美洲和新兴市场的GDP都出现了大幅度的下滑,明显高于全球经济的下滑幅度,而这些市场几乎都是近年来全球半导体产业终端产品主要的增长市场和亟待发掘的潜力股,即便是全球主要的发达经济体也都出现了高达6.5%的GDP下滑,这些地区和市场的GDP下滑反映在微观层面上,则是压缩了消费增长空间和个人收入和支出水平。同时,与传统的经济危机所造成的影响不同的是,由于疫情的变化,市场的需求端发生巨大变化,供给侧的经济活动也受到极大的影响。从去年到今年疫情对整个半导体供应链的影响不难发现,疫情导致的供给短缺和衰退甚至比需求端的变化更为剧烈。甚至于在需求端恢复增长之后,供给侧的冲击和短缺反而有愈演愈烈的趋势。个人消费趋势的转变,需求端的爆发,以及供给侧结构性短缺给整个半导体产业带来的综合效应就是,整个半导体市场出现供不应求的情况,市场需求提前爆发,涨价潮势不可挡。对于7nm以上工艺制程市场再叠加上产品技术的转移,短缺和压迫效应更加凸显。也就是说,虽然台积电厂商依然在稳步按照此前的计划提高28nm等制程的产量,但是由于疫情等外力的影响,市场的需求和未来的增长空间被提前压榨出来。集微咨询(JW insights)认为,由于28nm产品价格受制于终端市场产品价格的影响,价格很难再涨;而28nm价格的涨幅很难再向下传导,高涨的价格不仅很难让消费者买单,更难让终端厂商买单。因此短期内,台积电等厂商的涨价将推动市场需求趋于稳定,未来市场的增长速度也可能放缓。随着台积电等厂商在建的28nm等厂房在2023年之后逐渐步入量产阶段,在需求难以衡量的情况下,用疫情下的需求强度预估未来则更应当警惕28nm产能过剩的可能!

上一篇:NXP电源管理芯片“双骄”获奖!来看看,它们的“骄”点在哪里?

下一篇:蓝海or红海?警惕第三代半导体未来的价格战